企业日常经营中,可能会涉及到增值税发票的开具、传递,但是因管理不慎或者其他原因,可能会出现纸质发票丢失的情况。发票丢失挽救措施:出现这些情况,会计也有一些方法可以做出补救,但是,其处理方式使用不当,也会带来一些税务风险哦!

本文将为大家带来发票风险的一些例子,从发票丢失后发风险处理方法说起,并提供正确的解决措施。此外有关近期频繁出现的**税率发票,小好也带来了专业的解析~

方案一.当月丢失发票,销售方作废发票,重开发票。

△风险:涉嫌违规作废发票。

发票作废的条件:

《国家税务总局关于修订增值税专用发票使用规定的补充通知》(国税发[2007]18号)第二十条 同时具有下列情形的,为本规定所称作废条件:

(一)收到退回的发票联、抵扣联时间未超过销售方开票当月;

(二)销售方未抄税并且未记账;

(三)购买方未认证或者认证结果为“纳税人识别号认证不符”、“专用发票代码、号码认证不符”。

发票丢失,意味着无法收齐发票联次,销售方无法直接作废发票!

而且开票方是否已经报税?购买方是否已经勾选抵扣?种种因素都会导致发票作废操作处理麻烦,风险徒增。

所以直接作废发票重开,不可取!

方案二.跨月丢失发票,无法作废,开具红字冲回后,再重新开具发票。

△风险:涉嫌违法开具红字发票。

红字发票必须在特定情况方可开具,那就是发生销货退回、开票有误、应税服务中止等情形但不符合发票作废条件,或者因销货部分退回及发生销售折让。

其次,对于销售方申请开具红字的情况,必须是销售方开具专用发票尚未交付购买方,或者购买方未用于申报抵扣并将发票联及抵扣联退回。

无法收齐发票联次,销售方也不可以申请开具红字发票。

所以,发票丢失,无法收齐发票联次,不可以直接开具红字发票冲销,在开具蓝字发票。

《中华人民共和国发票管理办法实施细则(2019年3月2日修正版)》第二十七条规定:

开具发票后,如发生销货退回需开红字发票的,必须收回原发票并注明“作废”字样或取得对方有效证明。

开具发票后,如发生销售折让的,必须在收回原发票并注明“作废”字样后重新开具销售发票或取得对方有效证明后开具红字发票。

《国家税务总局关于小规模纳税人免征增值税政策有关征管问题的公告》财税[2019]4号公告:八、小规模纳税人月销售额未超过10万元的,当期因开具增值税专用发票已经缴纳的税款,在增值税专用发票全部联次追回或者按规定开具红字专用发票后,可以向主管税务机关申请退还。

方案三.按程序申报发票丢失,根据不同发票种类、丢失不同联次,根据实际情况按照不同的操作方法来挽救发票。

具体的方法,请继续往下看!!!!

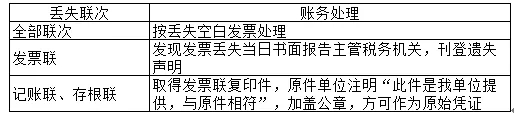

常见的3种发票丢失处理规定

《中华人民共和国发票管理办法实施细则(2019年3月2日修正版)》第三十一条规定:使用发票的单位和个人应当妥善保管发票。发生发票丢失情形时,应当于发现丢失当日书面报告税务机关,并登报声明作废。

△发票遗失声明,不必统一在《中国税务报》刊登,可以是其他报纸。

已开增值税普通发票丢失>

△销售方丢失发票联,重新开具发票交对方入账,新发票备注栏中应注明:丢失发票客户名称、发票代码和号码。

△因增值税发票管理系统能够获取可靠的发票信息,开票单位或收票单位是否需要《丢失增值税专用发票已报税证明单》文件,可以咨询主管税务机关。

发票联、记账联丢失,向开具发票的税务机关申请出具书面证明,或要求开具发票的税务机关提供丢失发票的存根联复印件,经主管税务机关审核后,可作为合法凭证入账凭证。

处罚标准可参考《北京市税务行政处罚裁量基准》:

金税三期时代下,随着增值税发票管理系统全国联网管控、电子发票的普及,发票丢失风险会越来越低。发票信息的即时传输,即便纸质发票丢失,企业的发票管理系统也会有发票记录,并不会影响企业的发票报税、抵扣。

即使发票的某一联丢失,也可以通过一系列手续挽救,或用其他联次代作入账凭证,也不耽误会计做账。

而随着税务管理系统、发票系统越来越强大,也会简便企业的发票丢失的手续处理,会计工作也会越来越便利。

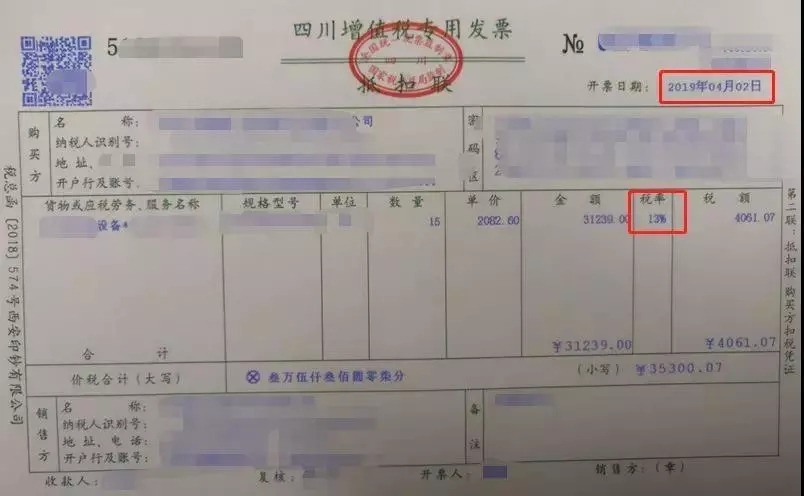

在正常情况下,我们开具的增值税发票税率栏次,都是显示税率和征收率。

比如13%、5%、显示免税、不征税。

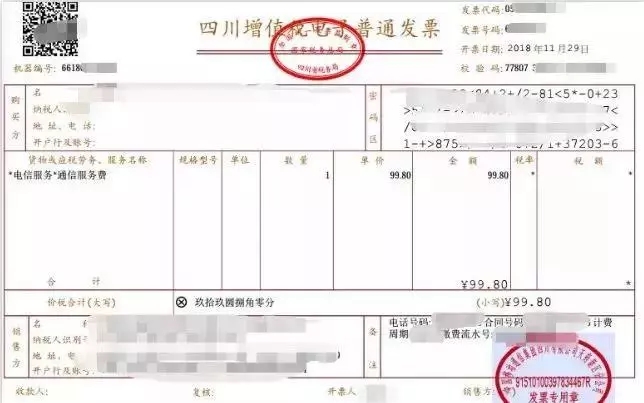

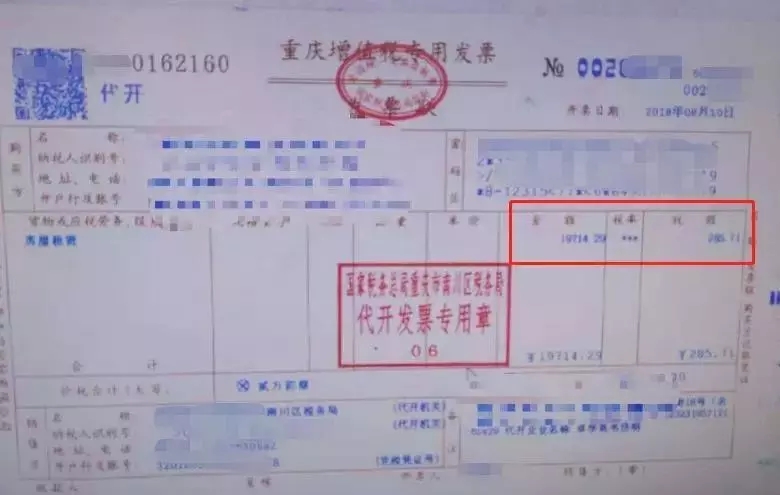

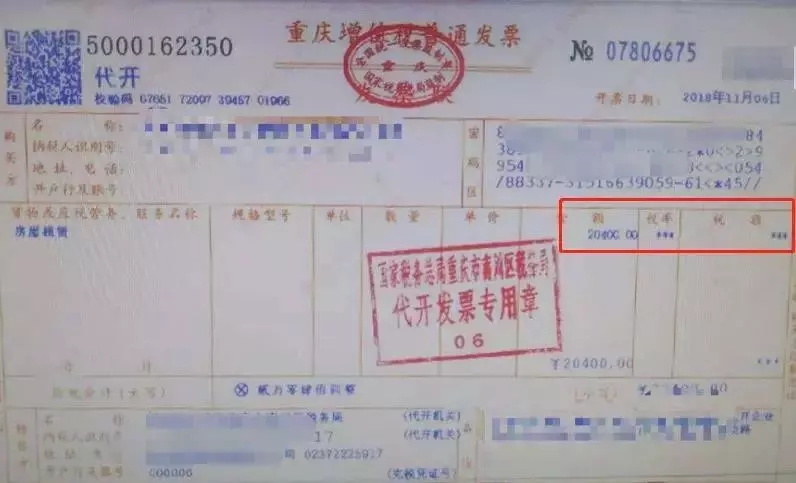

但是下面小好要说的就是税率栏是符号*的,而且还是个数不同的*,这种发票你如果见到了,可千万不要惊讶。

如下图,实际上,这是电信行业增值税电子普通发票的一种特殊开票方式。

很简单的例子比如你充值电话费开票,别人没法给你区分那些是6%,那些是9%,也就没法给你价税分离的开具发票。

这种*号的运营商电子发票符合国税总局相关业务及技术规范,可以通过国家税务局全国增值税发票查验平台进行查验,是正规的增值税普通发票。税率为“*”是由于国家税务局特许运营商电子发票不做价税分离,不是免税业务,不影响收票方正常使用。

这些电信运营商企业是会按照最终实际计费的收入结构来相应按照不同税率申报缴纳增值税的,所以你也别担心别人少交税。

还有你可能会问,这个规定有具体税收文件支持吗?这个还真没有,只是部分税务局12366答疑有提及,但是就目前运行来看,应该是默许认可的,不然也没法实施。

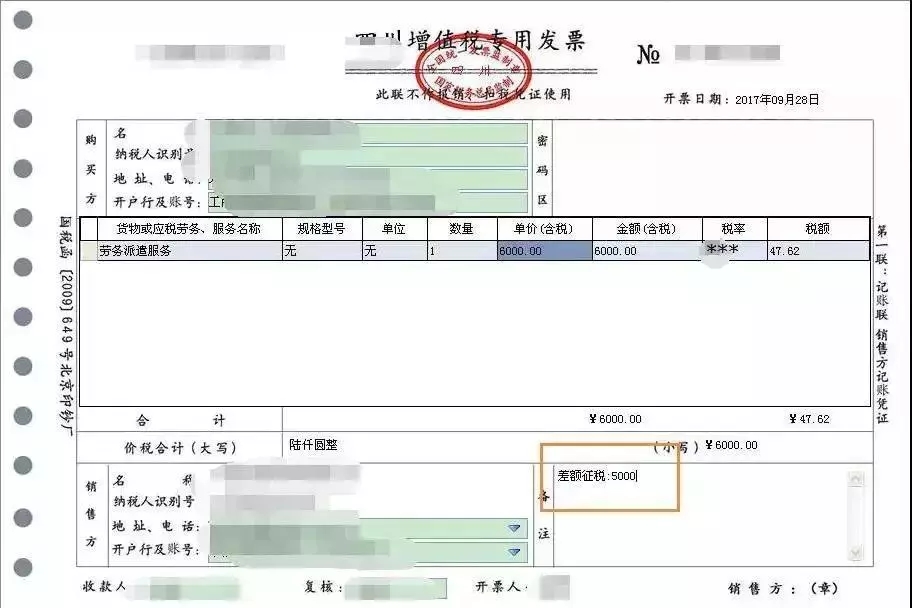

一、差额功能开票

税额栏有数,备注栏显示「差额征税」,比如劳务派遣公司适用差额计税且选用差额功能开票的,税率栏会显示***,税额栏有数字,因为差额功能开票,金额和税率没有比例关系,所以用***表示。

备注栏显示销售或出租不动产纳税人的名称、纳税人识别号(或者组织机构代码)、不动产的详细地址,属于个人出租住房,按5%的征收率减按1.5%计算应纳税额情形。

按照国家税务总局公告2016年16号文规定:其他个人出租住房,按照5%的征收率减按1.5%计算应纳税额,向不动产所在地主管地税机关申报纳税「现在都是税务局」。

税额栏也显示「***」,对方适用免税政策。

确实,但是目前确实存在系统选择免税开票,票面显示税率栏***的情况。比如税务系统代开的免税发票。

按照财税2016 36号文附件3规定,纳税人提供技术转让、技术开发和与之相关的技术咨询、技术服务免征增值税。免税没有问题,但是开票却有瑕疵。

山东一友是济南用友授权五星级代理商,授权客户服务中心,销售服务:济南用友好会计财务软件、济南用友畅捷通T+cloud、

济南用友好生意进销存软件。公司主要代理用友U8cloud、用友T3、用友好会计、用友T+。(用友销售服务电话:0531-82825553)